央行重磅:个人房贷利率彻底变了!利息多了还是少了?10大核心全解读

发布时间:2019-08-29 18:52来源: 网络整理摘要:【央行重磅:个人房贷利率彻底变了!利息多了还是少了?10大核心全解读】央行出了个重磅消息,个人住房贷款利率新规来了!这意味着什么?对个人买房有何影响?对房地产公司又有啥影响?(中国基金报)

央行出了个重磅消息,个人住房贷款利率新规来了!这意味着什么?对个人买房有何影响?对房地产公司又有啥影响?

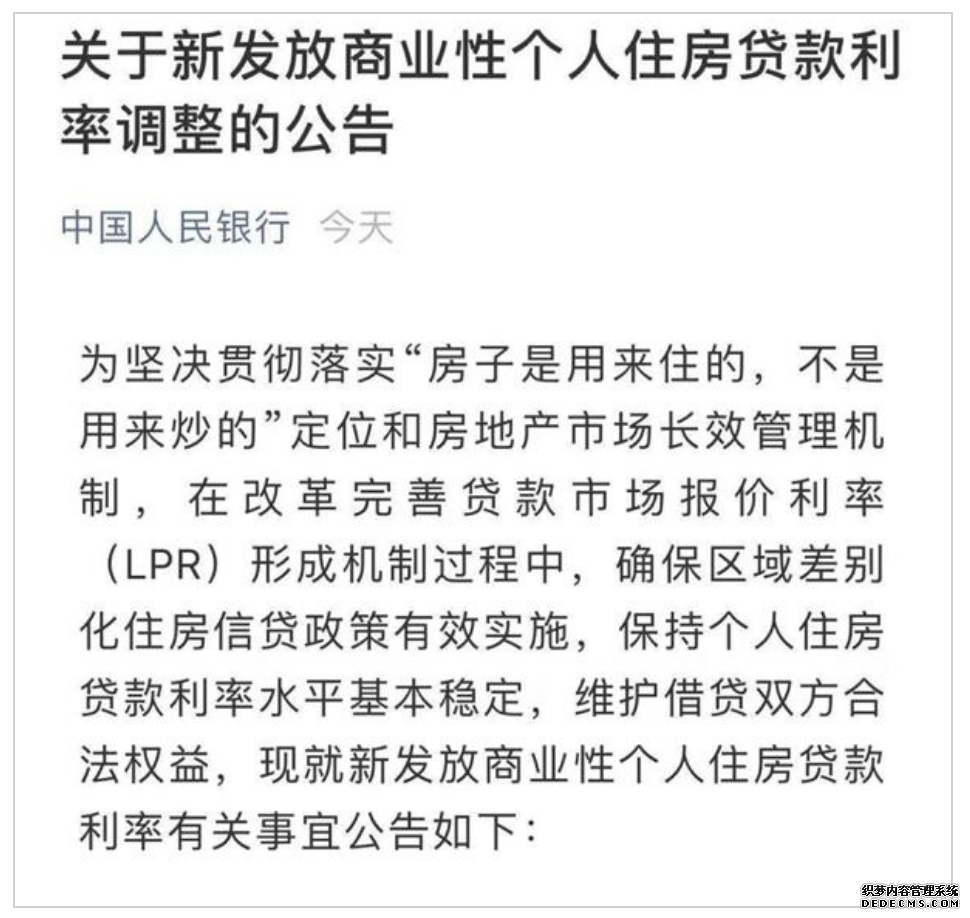

首先来看看央行说了啥。

央行:房贷利率政策调整

央行周日一共发了两条重磅消息,一个是《关于新发放商业性个人住房贷款利率调整的公告》,另外一个是答记者问。

基金君整理了10条核心内容。

1、自2019年10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(也就是lpr)为定价基准加点形成。

2、首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率。

3、二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率加60个基点。

4、借款人申请商业性个人住房贷款时,可与银行业金融机构协商约定利率重定价周期。重定价周期最短为1年。利率重定价日,定价基准调整为最近一个月相应期限的贷款市场报价利率。

5、新老划断。2019年10月8日前,已发放的商业性个人住房贷款和已签订合同但未发放的商业性个人住房贷款,仍按原合同约定执行。公告主要针对新发放个人住房贷款利率,存量个人住房贷款利率仍按原合同执行。

6、改革后,新发放商业性个人住房贷款利率以最近一个月相应期限的lpr为定价基准加点形成。其中,lpr由贷款市场报价利率报价行报价计算形成。

7、定价基准转换后,全国范围内新发放首套个人住房贷款利率不得低于相应期限lpr(按8月20日5年期以上lpr为4.85%)

8、二套个人住房贷款利率不得低于相应期限lpr加60个基点(按8月20日5年期以上lpr计算为5.45%),与当前我国个人住房贷款实际最低利率水平基本相当。

9、人民银行分支机构将指导各省级市场利率定价自律机制及时确定当地lpr加点下限。与改革前相比,居民家庭申请个人住房贷款,利息支出基本不受影响。

10、严禁提供个人住房贷款“转按揭”“加按揭”服务,确保相关工作平稳有序进行

房贷利率会不会降?

央行出了这个重磅政策,也意味着房贷的利率由基准利率变为参考lpr。

8月20日,中国人民银行授权全国银行间同业拆借中心公布,2019年8月20日贷款市场报价利率(lpr)为:1年期lpr为4.25%(此前为4.31%),5年期以上lpr为4.85%。以上lpr在下一次发布lpr之前有效。

而今天央行新发布的个人住房贷款利率中提到,定价基准转换后,全国范围内新发放首套个人住房贷款利率不得低于相应期限lpr(按8月20日5年期以上lpr为4.85%),二套个人住房贷款利率不得低于相应期限lpr加60个基点(按8月20日5年期以上lpr计算为5.45%),与当前我国个人住房贷款实际最低利率水平基本相当。

当时新lpr首次报价出炉后半小时,央行副行长刘国强、银保监会副主席周亮等在国务院政策例行吹风会上对此次改革做了进一步解读,里面就提到跟房贷利率。

对于房贷利率是否会随之下降,央行也予以了回应。

此次lpr定价新机制增加5年期以上的期限品种,央行有关负责人在政策发布时介绍,这是为银行发放住房抵押贷款等长期贷款的利率定价提供参考,也便于未来存量长期浮动利率贷款合同定价基准向lpr转换的平稳过渡。

被问及个人房贷利率下限的政策会不会做相应调整时,刘国强表示,要坚持“房子是用来住的、不是用来炒的”定位,房贷利率虽由参考基准利率变为参考lpr,但最后出来的贷款利率水平要保持基本稳定。“有一点是肯定的,房贷的利率不下降。”刘国强称,过几天人民银行将会发布关于个人住房贷款利率政策的公告。

联讯证券首席经济学家李奇霖认为,5年期的lpr实际降幅偏窄,暗含了“房住不炒”,加强调控的政策原则。

中原地产首席分析师张大伟表示,全社会贷款成本都有所降低,房地产相对贷款成本上行可能性不大,但因为各种政策约束,预计下调的空间也有限,保持平稳将是主流。

首套房、二套房贷款有何影响?

目前房贷利率的基准利率是4.9%。