陈辉:金融科技助力保险公估智能化

发布时间:2019-12-10 15:24来源: 网络整理文/新浪财经意见领袖专栏作家 陈辉

基于“移动终端调度→反欺诈判断→3D查勘→反欺诈判断→理赔库检索→精准定损→反馈公估结果→合作渠道就近服务”的路线图,保险公估可以借助大数据、人工智能等金融科技开发面向未来的智能公估机器人。

保险公估机构作为保险产业在核保、核赔环节上实行专业化经营的载体,是保险产业链的重要环节,其存在不仅有利于缓解保险人与被保险人之间的矛盾,促进社会和谐稳定,而且可以使保险公司从繁琐的勘验、定损等业务中解放出来,更专注于产品开发、资金运用、风险管理等核心业务,在提高保险公司经营效率的同时对保险市场的发展起到积极的促进作用。

我国保险公估业虽然在短短二十年来取得了迅速的发展,但是与国际保险公估业和国内保险业的发展相比仍存有较大差距,特别是在互联网、大数据、人工智能等科技手段高速发展的今天,保险公估的技术和组织形态都面临着巨大的革新。

基于金融科技构建智能公估机器人

保险科技正在打通保险各领域的风险数据链,保险公估公司要用创新技术手段经营保险公估业务,形成细分市场风险数据与定价优势,通过数据生态与新技术应用能力推动行业创新。

保险公估公司要充分利用现代移动通信和互联网技术,搭建高效便捷的网络移动客户服务平台,对传统的保险公估服务流程进行改造,采用“移动终端调度→反欺诈判断→3D查勘→反欺诈判断→理赔库检索→精准定损→反馈公估结果→合作渠道就近服务”的互联网公估方式,克服传统保险公估机构在区域和规模的限制,依靠技术力量创新服务手段,提升客户便捷性和服务效率,最大程度的增加客户粘性。

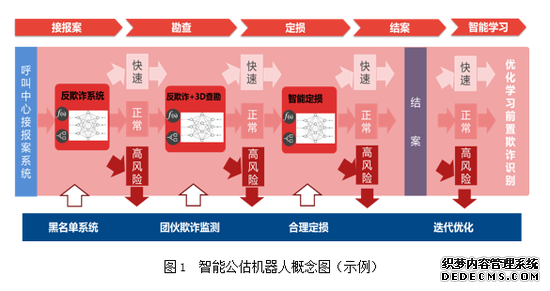

基于“移动终端调度→反欺诈判断→3D查勘→反欺诈判断→理赔库检索→精准定损→反馈公估结果→合作渠道就近服务”的路线图,保险公估可以借助大数据、人工智能等金融科技开发面向未来的智能公估机器人,其框架如图1所示。

通过图1可以看出,智能公估机器人系统的关键是基于人工智能的3D查勘系统、反欺诈系统及精准定损系统(智能定损),下面我们车险为例详细介绍这三个模块。

通过图1可以看出,智能公估机器人框架的逻辑是保险公估公司依托丰富的风险数据,将车企、汽车经销商、汽车硬件厂商、保险公司、中介公司等车险数据链汇聚到一起;利用智能拍摄、图像分类、VIN码识别等图像自动识别功能,将现场查勘信息录入到专业的理赔反欺诈模型中进行数据深度挖掘与校验,实现欺诈风险的自主识别;对于可信案件,继续通过数据搜集引擎与管理平台,在车型配件库、定损逻辑库、复核减损库、人伤与临床库中进行检索,快速呈现公估结果;并通过整合渠道资源库,构建多方共赢的渠道数据融合模式;从而为开展查勘、定损、理算与后续服务等环节提供技术支持,减少人工参与的必要性,降低企业成本,提升保险公估服务效率。

模块一:反欺诈系统

反欺诈系统,其主要是借助强大的规则引擎和庞大的车辆基础数据库,通过确定分析目标、数据抽取和清理、数据建模与比对,对案件中的重复索赔、故意制造事故、酒驾换驾、历史出险、关联关系、照片是否被修改、团伙作案等风险点进行自动检测和筛选,然后将数理模型得到的结果与实际经验相结合,再经过反复的模型效果评估和模型优化后,最终得到综合评分方案,实现对案件风险的快速识别与认定。

反欺诈系统的核心是“三大模型”,分别是结合行业车险数据构建的“从车模型”;通过财务、消费、信用、医疗等数据构建的以人为中心的多维评分的“从人模型”;以及整合业内权威专家、充分解读行业最新动态、精准预估未来行业发展趋势后,将经验、政策、趋势、数据进行有机集合后所提炼出的“行业管理经验模型”。

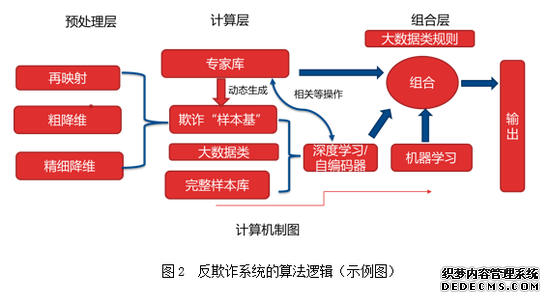

反欺诈系统“三大模型”的背后的关键是算法,一个概括的欺诈检测的计算路径(未包含反馈路径)结构,如图2所示。

模块二:精准定损系统