面板产业危与机

发布时间:2019-12-15 11:54来源: 未知

从引进国外落后生产线,到如今成为全球重要面板生产基地,中国大陆面板产业走出了一条突围之道。

然而,值得注意的是,中国大陆面板产能激增,正在形成一股强劲的“冲击波”,冲击全球面板产业竞争格局,加剧面板产业供需矛盾。眼下,面板市场的供需及价格何时迎来转机备受市场关注。多位受访人士告诉《中国经营报》记者,预计面板价格将在2020年上半年回暖,预计未来两年液晶电视面板将处于供给过剩状态。

多家市场研究机构认为,中国大陆面板厂商的市场份额将在2020年开始突破50%。不过,有业内受访人士告诉记者,体量大并不意味着大陆面板厂商能够稳居面板产业产品和技术的制高点。我国要从面板大国成长为面板强国,道路并不平坦,产业链配套能力薄弱,产业结构亟待调整仍是摆在中国大陆面板产业面前的需要破解的难题。

“中国大陆的面板产业仍旧具有一定的代工特征,即从海外购买核心原

“中国大陆的面板产业仍旧具有一定的代工特征,即从海外购买核心原材料和高精尖设备,通过引进或改良的技术来提高产品质量和稳定性。”中国电子视像行业协会副秘书长董敏告诉记者,面板制造是一个精密工业,对材料的配方和设备的精度具有苛刻的要求。目前,在高技术、高价值、高利润的产业节点上,我国面板产业相较于韩国、日本、美国仍存在相当大的差距,仍需要国家在政策上给予鼓励,企业在资源分配和观念上侧重倾斜。

产能扩张“冲击波”

作为面板产业的下游,中国彩电企业曾在相当长的一段时期内遭遇液晶面板受制于人的困境。近年来,随着国内液晶面板行业迎来投资高峰期,国内面板厂商争相扩充产能,纷纷斥巨资建设大尺寸面板生产线,中国大陆面板产业摆脱“缺屏之痛”。

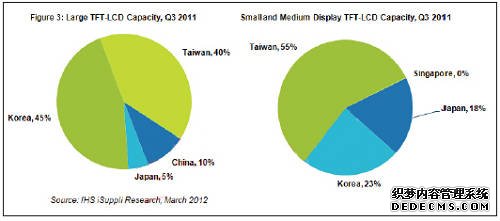

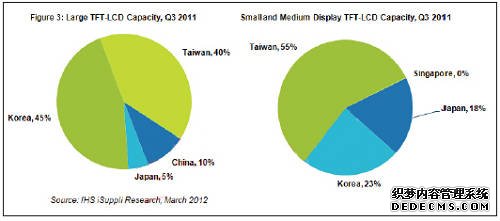

2011年被认为是中国大陆面板产业崛起的开端之年。这一年,中国大陆面板产能份额开始迅速强劲上升。根据市场调研公司Display Search 统计数据,2011~2016年期间,在日本、 韩国、中国大陆和台湾地区之中,中国大陆面板产业是唯一持续扩大产能份额的一方,而其余三方面板产业的产能份额都在收缩。2016年,中国大陆面板产业的产能超过台湾地区面板产业产能,这意味着主宰了全球面板市场近 20年的日本、韩国和中国台湾“铁三角”阵营成为历史记忆。

从2016年至今,中国大陆面板产业的产能在继续扩张。根据市场研究机构群智咨询(Sigmaintell)数据,过去八年,国内面板产业产能面积的年复合增长率达到32%。2017年至2019年,国内面板产能面积分别为0.95亿、1.20亿和1.51亿平方米,在全球产能中的占比分别是35.9%、41.9%和49.2%。群智咨询预计,中国大陆面板产业的份额从2020年开始将达到50%以上。

伴随着中国大陆各地面板产线急速上马、产能飙升,面板产业特别是液晶面板产能过剩风险积聚,行业库存逐步走高。叠加面板产业下游彩电市场消费低迷等影响因素,全球面板行业处于价格增长乏力的困境,面板价格逐步跌破现金成本。

根据中国光学光电子行业协会液晶分会的数据,过去3年间,全球液晶电视面板均价呈斜线下滑,下跌幅度为38.13%。研究机构奥维瑞沃披露的数据也显示,自2018年初至今,32英寸至65英寸的各类尺寸液晶电视面板的价格均维持波动下跌态势。以65英寸面板的价格走势为例来看,2018年1月,65英寸面板的价格为312美元,至2019年10月已跌至167美元。

一方面,大尺寸面板的价格持续下跌,另一方面,目前国内仍有多条面板产线开工建设。2019年7月,广西泰嘉超薄玻璃基板深加工项目在广西钦州市开工建设,该项目投资约100亿元人民币建设超薄液晶面板生产线。2019年9月,河南省华锐光电产业有限公司宣布第5代TFT-LCD生产线一期建设工程完成封顶,该项目计划于2020年5月投产。2019年11月,长沙惠科第8.6代超高清新型显示器件生产线项目在浏阳经开区正式打桩。按照计划,该项目将于2020年8月15日完成主体封顶,开工16个月点亮投产。

产能过剩压力悬顶,面板价格持续下跌,面板厂商首当其冲。记者梳理发现,2019年以来,国内多家主流面板厂商业绩低迷,增收不增利。

其中,2019年前三季度,京东方(000725.SZ)实现扣非后归属母公司股东的净利润亏损1.89亿元,同比下滑110.13%。深天马A(16.050, 0.18, 1.13%)(000050.SZ)在交出的2018年三季度报至2019年三季度报中,净利润指标也均为高于11%的负增长。2019年4月完成重组,剥离智能终端及相关配套业务,全面转型聚焦做面板业务的TCL集团(3.940, 0.03, 0.77%)(000100.SZ)也在2019年三季度报中交出了扣非后归属母公司股东的净利润同比下滑68.44%至5.03亿元的成绩单。

“行业确实处在相对过剩阶段,这里既有行业的原因,也有低水平重复建设的原因。” 京东方董事长陈炎顺近日在接受记者采访时表示。

受韩系面板厂商将关闭部分生产线等因素影响,面板价格有望在2020年上半年迎来回暖。不过,产能过剩问题仍将是未来两三年悬在面板产业头顶的一把利剑。群智咨询数据显示,2018年至2020年是全球液晶产能增长的高峰期,而需求增长相对平稳。在经济大环境比较低迷的情况下,供需过剩矛盾突出。如果液晶投资热情持续高涨,供需过剩的局面将难以缓解。

而在经历面板产能过剩以及价格长期下滑后,2020年面板产业的竞争格局将迎来新一轮调整。董敏对记者分析称:“2020年,面板产业长期以来的‘中进韩退’趋势会持续,而新的关注点将从中韩的此消彼长切换到中国厂商内部之间竞争的加剧,以及全球范围内电视制造商与面板供应商之间的供应链关系和策略变化。”

繁荣发展背后

当前,世界新型显示(面板)产业发展呈现出新特点,在竞争格局上,呈现区域特色分化、错位发展的势头。其中,日本面板产能收缩,但仍把控上游核心技术。韩国面板厂商三星、LGD在巩固OLED面板优势,抢先布局新兴技术。中国台湾地区面板厂商则选择深耕TFT-LCD面板,并在Micro-LED 面板领域着力发展。中国大陆地区面板产业规模实现快速增长,重要地位逐步确立。

目前,中国大陆已经成为全球重要面板生产基地。不过,产业链配套能力薄弱、产业结构亟待调整是当前中国大陆面板产业面临的不可忽视的问题。

群智咨询总经理李亚琴则对记者分析称,要促进面板产业链协调发展,需要国家及产业保持合作开放的姿态。“面板的材料、设备是精密性的工艺,短期内要完全实现国产化非常难。因此,吸引国外关键企业到中国来设厂,加强与上游外资材料设备厂的技术合作,对于强化我国面板产业上游产业链的技术实力非常重要。”

“中国大陆面板产业链配套能力薄弱。比如TFT-LCD面板所用的曝光机,AMOLED面板生产所用的蒸镀设备、曝光设备等几乎依赖进口,目前中国大陆已经建成或在建的10.5代线玻璃基板配套全部依赖国外厂商。关键材料和核心设备已成为制约我国新型显示产业发展的瓶颈。产业结构亟待调整。尽管我国大陆面板出货面积全球占比不断提升,但产品附加值仍然较低。同时,也存在盲目投资的潜在风险。” 一位业内人士在采访中对记者表示。

记者了解到,目前我国新型显示上游材料(包括玻璃基板、OLED发光材料、高端偏光片、驱动芯片等)国产化率仅为48%。我国新型显示设备(包括曝光机、蒸镀机、涂胶机、清洗设备、检测设备)国产化率仅为10%。

李亚琴告诉记者,整体而言,目前国内厂商在材料、设备等上游产业链已经取得一些突破,突破主要是集中在模组检测设备以及贴合设备上面。不过,从技术水平与营业额来看,中国大陆面板产业链还处于发展初期阶段,还有很大的空间。

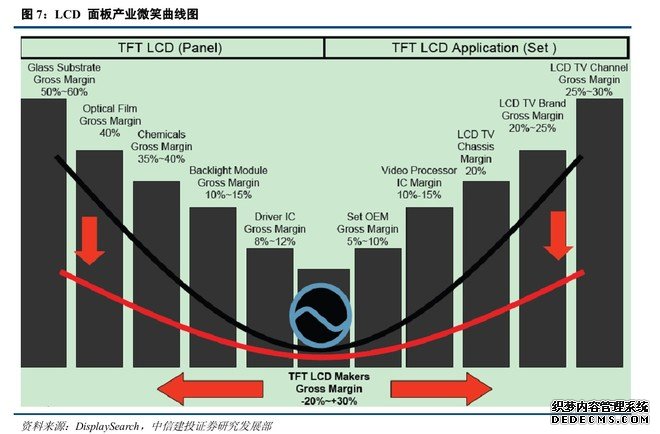

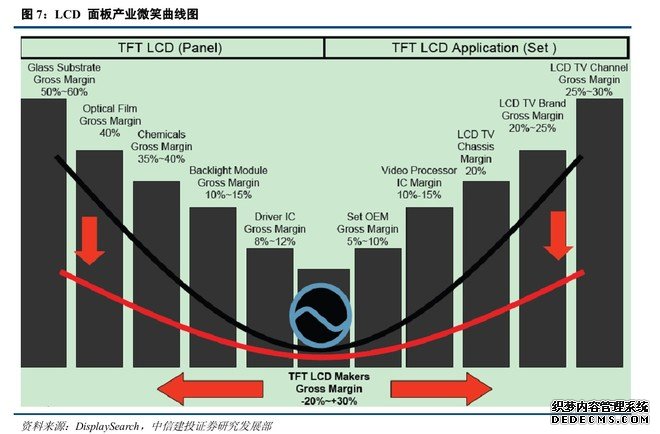

董敏认为,中国要成为“面板强国”,要确保对下一代技术的优先掌握和引领,对上下游等利润曲线上的顶端环节的渗透,对卡脖子的核心材料和设备的多元化、国产化,以及企业经营质量在对抗中的持续稳定。

“我国从面板大国转向面板强国是一个势在必行的趋势和方向。但是,要实现这一目标,中国大陆面板产业要摆脱此前粗放型的发展思路,不要盲目扩充产能,要对产品结构进行调整,避免行业出现过去一年的价格战和亏损,而是要推动走向高质量的发展道路。” 李亚琴表示。

文章转载自新浪新闻

文章转载自新浪新闻