互联网公司的上市死结:不上不行,上了又被嫌

发布时间:2019-11-01 13:52来源: 网络整理试玉要烧三日满,辨材须待七年期。

文 / 巴九灵(微信公众号:吴晓波频道)

互联网公司最近有点水逆。

国外的共享办公公司WeWork被认为是披着互联网外衣的二房东,因为投行给的估值太低选择中止上市;网红电商如涵控股遭遇集体诉讼,被指控隐瞒网红数量下滑的信息,损害了投资者利益;用来查字典的网易有道上市当日股价便下跌26.47%……

也不只是它们的日子惨,截至10月份,2018年以来在港股和美股成功上市的48家中国互联网公司,它们的股价较上市时的发行价,平均下跌了28%。

股价数据统计截至2019年10月30日

那么,互联网公司遇冷的原因何在?

直接原因当然是亏损——无论是WeWork、网易有道或者是那48家互联网公司,它们大多入不敷出。

在小巴看来,深层的原因还与互联网公司上市的时机以及证券市场的特点有关。

过早上市的互联网公司

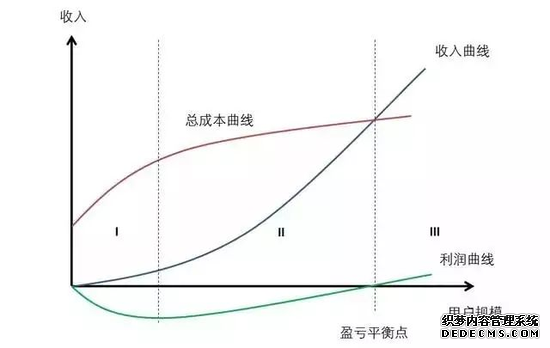

如果观察一家典型的互联网公司的发展周期,大致跟下图一样:

Ⅰ阶段支出很高,收入很少,公司越亏越多;Ⅱ阶段收入开始爆发增长,规模效应下,亏损逐渐收窄;Ⅲ阶段收入完全爆发,互联网每增加一个用户,成本几乎为0的特点开始生效,公司迈过盈亏平衡点。

对证券市场来说,Ⅱ阶段偏后,公司有望盈利时是最好的上市时间。Ⅰ阶段太早,不确定性太强,而等到Ⅲ阶段时公司的价值已经很明显,需要付出昂贵的价格。

对公司来说,Ⅰ和早期的Ⅱ阶段才是最需要资金支持的时候。

通常情况,创业公司早期发展所需的资金来自天使投资、风险投资、私募股权基金等一级市场,但近两年的一级市场难言景气。

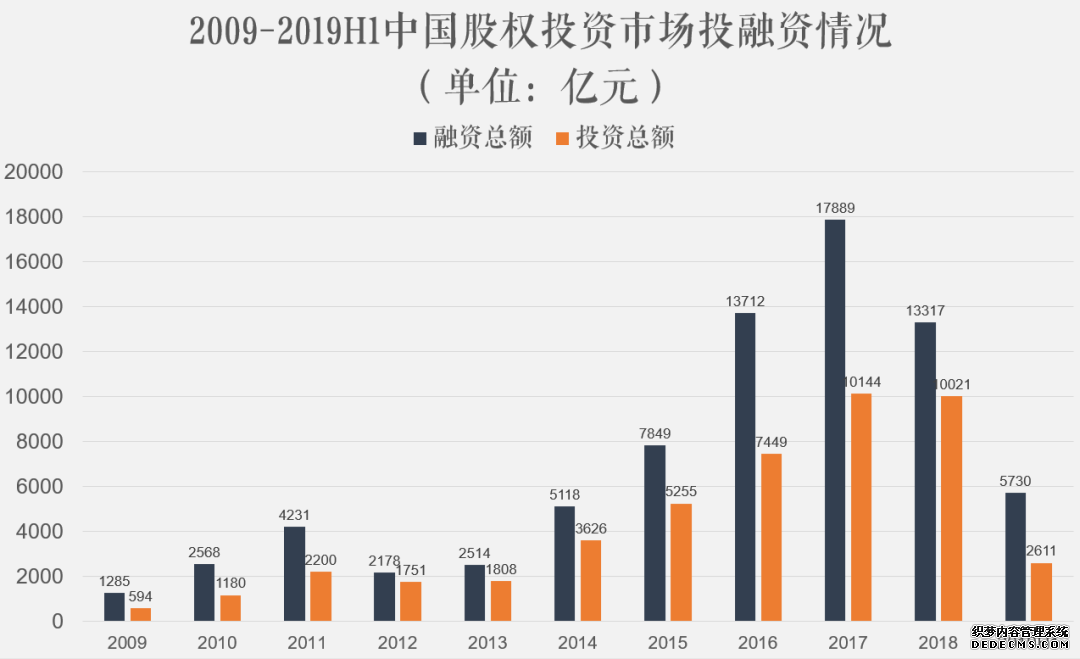

根据清科研究中心发布的《2019上半年中国股权投资市场回顾与展望》报告,这两年一级市场的投融资金额双双降低。

其中,2018年中国股权投资市场募资总额13317.41亿元人民币,同比下降了25.6%; 投资总额10788.06亿,同比下降了10.9%。

今年上半年,下降的趋势依然延续: 募资总额5729.56亿元人民币,同比下降19.4%; 机构出手也更加谨慎,投资金额2610.91亿元,同比下降58.5%。

因为一级市场不给力,所以互联网创业公司被迫向二级市场要钱,也就是我们常说的股票上市。

在2018年以后上市的公司中,瑞幸咖啡从创立到IPO只花了17个月时间,创造了全球最快IPO的纪录。 趣头条的上市之路用时27个月,拼多多为34个月。

但这些公司都做好面对二级市场投资者的准备了吗?

不同的公司答案可能不一样。

证券市场是个什么地方

互联网公司遭到冷遇,也跟证券市场本身的特点有关。

在这个世界上,钱和钱是不一样的。

天使投资的钱最慷慨,在车库里演示PPT就能拿到,所以天使投资人通常也是3F,即家人、朋友和傻瓜(Family、Friend、Fool); 越往后的融资要求越高,从产品雏形到成熟的产品,需要有数据支持……

到了证券市场,时刻面临业绩排名压力的基金经理们耐心就更少了,他们盯着互联网公司财务报表的每一行 问: 公司到底能不能盈利,利润拐点是什么时候?

这当然可以看作是对投资者的钱负责,但另一方面也说明了证券市场的短视。 对此,不乏反思者与质疑者。

以季度报告为例,相比半年度业绩与年度业绩,公司的季度业绩容易受到汇率、原材料市场波动、行业淡旺季等因素的影响。 这会给上市公司的季报带来更大的业绩达标压力,从而影响长期战略投资。

股神巴菲特与摩根大通CEO戴蒙去年曾呼吁上市公司停止发布季度业绩展望报告。 而特斯拉创始人马斯克也对外表示,季度报告扭曲了公司决策的模式,令他们做出一些对季度有效,但长期并不正确的决定,这正是他一度希望将特斯拉私有化的原因之一。

当仍在亏损的互联网公司一头扎进“目光短浅”的证券市场,

错误的时间遇上错误的钱,悲剧就发生了。

互联网公司的估值难题

不过,在小巴看来,互联网公司的寒冬可能并没有那么冷。

互联网公司的优点与缺点,都是不确定性。