房多多赴美IPO拟募1.5亿美元 或成中国产业互联网

发布时间:2019-10-10 21:43来源: 网络整理纳斯达克市场上将出现中国产业互联网SaaS(软件服务化)第一股。

北京时间10月9日早上,房地产整合营销服务平台房多多正式向美国证券交易委员会(SEC)递交IPO招股书,计划募集不超过1.5亿美元资金。

房多多赴美上市招股书披露

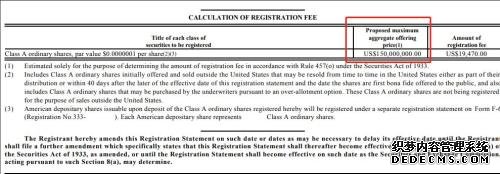

根据披露的招股书,此次房多多计划在纳斯达克全球市场上市,代号“DUO”,依据美国联邦证券法标准,房多多是一家“新兴成长型公司(emerging growth company)”。此次房多多计划通过IPO募资1.5亿美元,并选择了摩根士丹利、花旗集团、瑞银集团、中金公司和香港尚乘(AMTD)5家投行担任联席承销商。

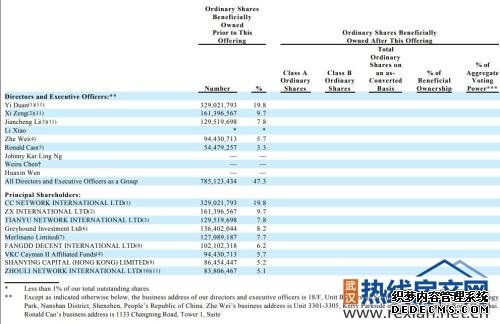

和一般企业不一样的是,房多多存在同股不同权,单位B类普通股的投票权是A类股的10倍。股权结构显示,房多多的三位联合创始人持有全部B类股。其中,董事会主席兼首席执行官段毅持股比例为19.8%,董事兼首席运营官曾熙持股9.7%,董事兼首席技术官李建成持股7.8%。

拥有91万名商户的房地产交易互联网平台

房多多成立于2011年,一直以来坚持以“帮经纪商户简单做生意,让经纪行业充满梦想”为使命,利用移动互联网技术,建立了一个开放的、数据驱动型的房地产交易服务平台,连接和服务房产经纪商户、购房者和卖房者、开发商及居住领域的其他服务提供商,主要业务涵盖新房、二手房、租房、增值服务等与居住服务相关的多个领域。

通过对移动互联网、云计算和大数据的创新应用,房多多为房地产经纪商订制了SaaS解决方案,使客户、财产清单、资金、交易数据等房地产交易的重要资源汇聚于线上平台,简化繁琐的传统房地产交易流程,商户可在线管理客户、房源及历史交易记录,帮助商户提高工作效率,扩大服务范围。

数据显示,截至2018年底,在中国将近200万名房地产经纪商户的中,房多多注册商户数超过91万名,渗透率超过45%。

另据介绍,房多多SaaS解决方案的核心是其属性数据库。根据Frost &; Sullivan的数据,房多多运营着中国最大的在线房地产平台,其数据库是中国最大的房地产行业数据库之一。截至2019年6月30日,该数据库中有1.31亿套经过核实的真实房产信息。

房多多融资大事记:

2011年10月10日,房多多正式成立。

2012年9月,房多多获得来自德迅投资的600万人民币天使轮融资。

2013年7月,房多多完成A轮融资,鼎晖投资、分享投资以及CA-JAICChinaInternetFund共投资6000万人民币。

2014年7月,房多多完成B轮融资,嘉御基金、光速安振中国创业投资基金以及鼎晖投资共投资5250万美元。

2015年9月,房多多完成C轮融资,由方源资本领投,总金额为2.23亿美元。

2019年10月9日,房多多向美国证券交易委员会(SEC)递交招股书,拟进行IPO。

搭建VIE股权结构模式赴美上市

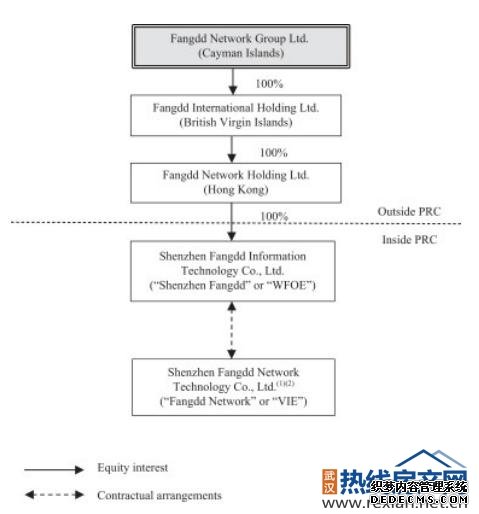

根据招股说明,与多数赴美上市的互联网企业类似,此次房多多同样选择通过VIE架构,来实现股权结构上的合规。

2013年9月,Fangdd Network Group Ltd.在开曼群岛注册成立,即房多多开曼;2013年10月,房多多开曼在英属维尔京群岛设立了全资子公司Fangdd nternational Holding Ltd.,即房多多BVI;2013年11月,房多多BVI在香港设立了全资子公司Fangdd Network Holding Ltd.,即房多多香港;2014年3月,Shenzhen Fangdd Information Technology Co., Ltd.成立,也即房多多深圳,由房多多香港全资控股。

此后,房多多开曼通过一系列合同安排,成为房多多网络及其子公司的控制人及主要受益方,至此顺利完成了赴美上市VIE架构的搭建。

今年上半年营收及净利双双大增

“凭借创新商业模式、庞大数据库和中国巨大的房地产市场,我们已经实现了规模化,并迅速减少营业费用占总收入的百分比。”房多多透露,招股书披露的三年(2016年-2018年,下同)数据显示,该公司营业收入分别为15亿元、18亿元和23亿元,今年上半年更是实现了营业收入16亿元,同比增长55.4%。净利润方面,该公司在2017年成功扭亏为盈,实现净利润60万元;2018年,净利润进一步增长至1.04亿元;今年上半年更是成功实现净利润1亿元,同比大增166.6%。

具体来看,房多多的主要收入来源分为两类,一种是基础交易的佣金收入,另一种是来自创新计划和其他增值业务收入。