科创板初期网上中签率预期较高 中签后如何操作?

发布时间:2019-06-17 22:42来源: 网络整理(原标题:科创板初期网上中签率预期较高!中签后如何操作?初期如何投资?申万宏源分析师大咖巡讲)

科创板提速!随着首批科创板企业于6月14日通过IPO注册,科创板定价机制、科创板“打新”有哪些技巧、科创板新经济行业如何估值、如何投资科创板等诸多热点问题受到投资人广泛关注。

6月16日,上海人民出版社、申万宏源证券研究所在上海举办的《科创板投资一本通》新书首发仪式上,来自申万宏源证券研究所的分析师大咖们围绕上述科创板热点问题做了详细解答。

科创板定价形成机制:博弈+制衡

申万宏源新股策略组首席分析师林瑾认为,“科创板定价形成机制是博弈 + 制衡”。把脉科创板,她提出,科创板预计市值要求并不高;战略配售设置提升信心同时,保荐机构寻求利益的制衡。

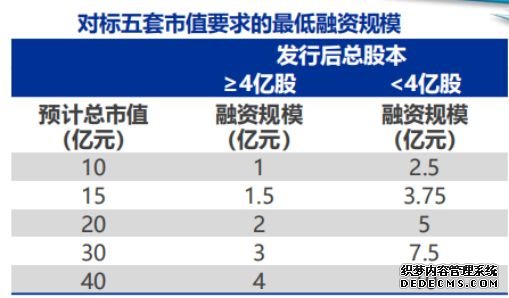

图片来源:申万宏源研究

申万宏源证券研究团队统计显示:(1)截至科创板开板日,根据已公布招股说明书申报稿中公布的拟募资净额及相应财务数据测算,9家科创板企业按最低发行市值要求计算的发行PE超30倍,3家超可比公司均值。

(2)科创板开板日,已提交申请企业123家,第一套标准占比近九成,绿鞋实施比例不足两成;具体来看:

同股同权:主要落于第一套(107家,占比87%),其次为第四套(9家,占比7%),泽璟生物为首家及目前唯一一家选择第五套标准企业。

同股不同权:优刻得,选择同股不同权上市标准第二款:“预计市值不低于50亿元+近一年营收不低于5亿元”。

红筹企业:九号智能,选择红筹上市标准第二款:“预计市值不低于50亿元+近一年营收不低于5亿元”。

因此,他们预计市值或估值差异较大:有具体预计市值的,下限平均41亿元,最高或超200亿元。

从当前统计来看,战略配售、绿鞋机制上:20家满足实施标准,占比16.3%(首发股份数量≥8000万股或预计募资总额≥ 15亿元)。

(3)科创板新股PS均值8.09倍、PB均值7.39倍前百家受理公司公告披露平均预计融资额9.8亿元;

以同样以已公布招股说明书申报稿中公布的拟募资净额及相应财务数据测算,发行市盈率将呈现差异化:以2018年孰低净利润计,对应的发行后摊薄PE均值达52.59倍,最小值10.91倍,最大值为472.32倍。

以同样以已公布招股说明书申报稿中公布的拟募资净额及相应财务数据测算,PS、PB差异明显:PS平均8.09倍,最小值1.09倍,最大值44.64倍;PB平均7.39倍,最小1.33倍,最大37.15倍。

科创板限定询价区间(20%):区间上限≤区间下限×1.2 ;按照高价剔除规则,保留调整“报价最高部分剔除下限权利”。

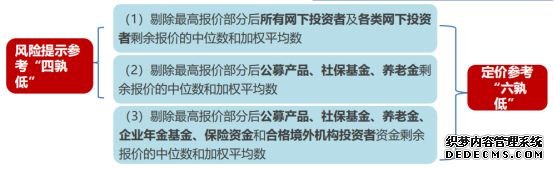

林瑾介绍,科创板定价参考“六孰低”,倚重优配+QFII:

三组数值,并要求重点参照第(3)组数值的孰低值。在此基础上,审慎合理确定发行价格(或者发行价格区间中值):

如果最终定价(或发行区间中值)不在投价报告的估值区间范围内,则要求发行人和主承销商说明理由。

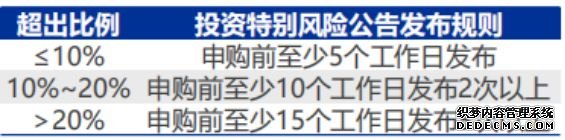

另外,定价超“四孰低”,设置梯度风险披露规则:

科创板初期网上中签率预期较高

根据2019年6月13日证监会有关部门负责人的介绍,已经开通科创板交易权限的投资者人数超过了250万人,林瑾预期若科创板推出初期网上申购账户在250万户至350万户之间,则网上中签率不会下滑。

发行后总股本≤4亿股:

科创板网上中签率约0.044%~0.120%,高出其他板块约75%~91%。

发行后总股本>4亿股:

科创板网上中签率约0.023%~0.104%,高出A股其他板块约16%~39%。

林瑾列举了A股、港股市场化定价下的经验。

2009年到2012年,A股新股实施市场化定价,新股发行市盈率波动较大,在此期间新股上市首日无涨跌停限制,但从第二个交易日开始有10%的涨跌停限制,在此制度下:2009年当年并无新股在上市首日破发,而2010年到2012年新股上市首日破发率则攀升至5%、24%和22%。

港股和纳斯达克中概股上市表现分化,“T+0”交易机制下,港股和纳斯达克上市首日破发率分别为30%和19%,同时,分别有12%和21%的中概股上市首日少人问津,涨幅为零。上市首日涨幅分化明显,2000年-2018年,港股中概股上市首日涨幅最大值区间为[40%,1525%],而同期首日涨幅最小值区间则为[-40%,-5%],首日波动区间年度中位值为131%。从第二交易日开始到第30个交易日,两个市场的股价表现都更趋平稳,日均股价上涨家数占比分别在40%和50%左右。有效申报价格范围:基准价格上下±2%。