银保监会: 拟制定商业银行互联网贷款管理办法

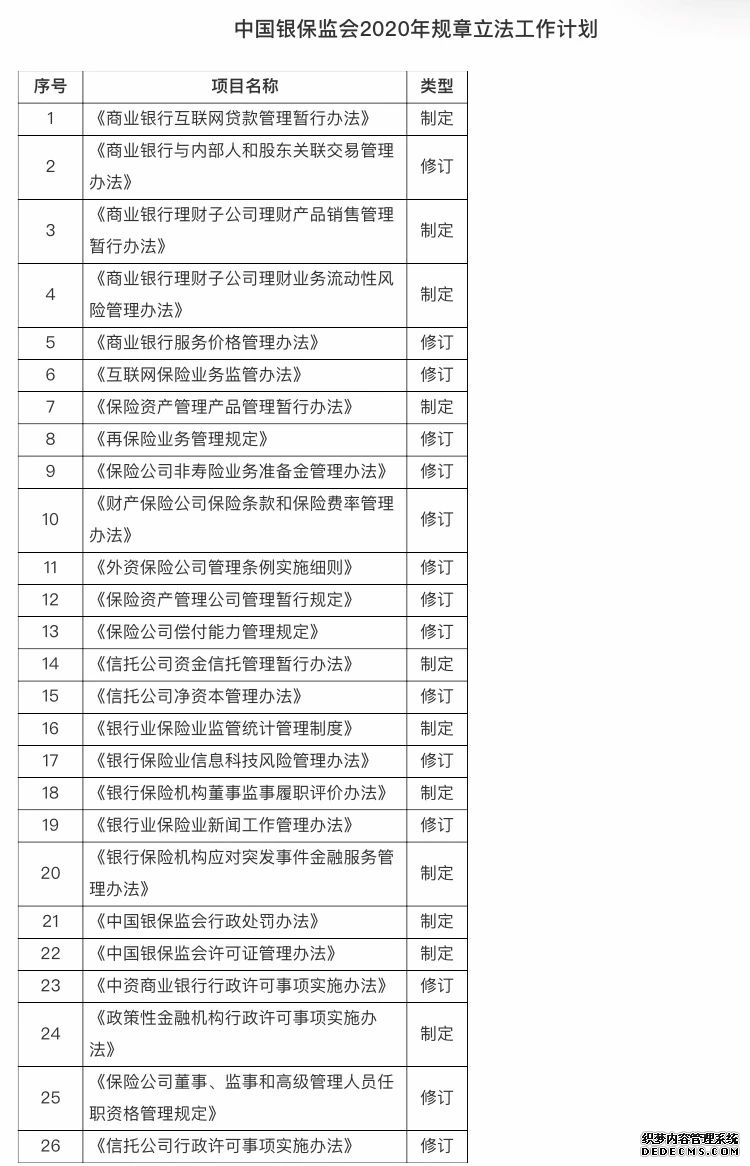

发布时间:2020-05-01 13:08来源: 网络整理4月30日,银保监会公布2020年规章立法工作计划,拟制定商业银行互联网贷款管理办法。

据了解,早在2018年11月,银保监会就下发《商业银行互联网贷款管理办法(征求意见稿)》,对商业银行互联网贷款业务的定义和范畴、参与资质、发放余额、授信和风控、数据与模型、联合贷款及其额度、催收合作等多方面做详细规定。

2020年1月,据媒体报道《商业银行互联网贷款管理暂行办法》(以下简称:《暂行办法》)已下发至多家银行,正在征求意见中。

据业界流传的《暂行办法》全文,与2018年11月的征求意见稿相比,《暂行办法》存在主要有以下几点不同:

一是放宽对商业银行异地线上放贷限制。

针对地方商业银行通过互联网信贷业务实现异地经营的问题,《暂行办法》给予了较大程度的监管松绑。意见稿曾经规定“地方商业银行开展互联网贷款业务,主要服务当地客户,向外省客户发放的互联网贷款余额不得超过互联网贷款总余额的20%”。《暂行办法》第8条取消了具体比例(20%)限制,取消了“立足当地、服务当地、不跨区域”限制,改称“审慎开展跨注册地辖区业务”。

二是联合放贷业务开始松绑。

意见稿曾限定“单笔联合贷款中,作为客户推荐方的商业银行出资比例不得低于30%;接受推荐客户的银行出资比例不得高于70%”等。《暂行办法》不仅取消了对联合放贷双方出资比例的限制,同时取消了联合贷款余额的行内比例限制。

三是贷款金额限制放宽,资金用途管控收紧。

整体来看,《暂行办法》放松了对企业流动性资金贷款额度限制。例如,《暂行办法》第5条取消了意见稿中“50万元”金额限制。只规定“商业银行应根据自身风险管理能力,参考行业经验,确定单户流动资金授信额度上限”,在贷款用途方面,《暂行办法》第27条增加了受托支付的具体要求,即“支付对象明确且单笔支付金额超过10万元的个人贷款”“支付对象明确且单笔支付金额超过30万元的流动资金贷款”均应采取受托支付方式。

业界认为,监管层旨在防止线上贷款资金被挪作他用,减少资金违规进入股市、楼市等领域,加大对流动性资金流向控制。

四是首次对贷款合作机构以及合作方式(也即助贷机构和助贷方式)进行规范。

《暂行办法》明确禁止助贷机构兜底风险,这一点在之前的监管文件(如141号文)多次提及。此次《暂行办法》第55条明确要求商业银行不得接受合作机构直接和变相的风险兜底承诺,要求商业银行必须把控核心风控环节,合作机构回归为银行提供辅助性服务。与此同时,在风险管理方面,《暂行办法》对风控资源配备、风险管理方法和流程、贷款用途监测等15个环节方面进行明确要求,并对风险数据来源、数据使用、数据保管等13个方面工作进行了规定。

五是进一步加强保护互联网信贷消费者权益。

《暂行办法》第9条、第16条、第30条、第31条多强调金融消费者权益保护,特别对金融消费者知情权做了详细规定,如《暂行办法》第16条规定:“商业银行自身或通过合作机构向目标客户推介互联网贷款产品时,……保证客户的知情权和自主选择权,不得采取默认勾选、捆绑销售等方式剥夺消费者意思表示的权利”。

业界普遍认为,《商业银行互联网贷款管理暂行办法》的出台,对商业银行线上业务,甚至对整个互联网信贷市场、互联网小贷市场、消费金融公司市场等都将产生巨大影响。金融科技公司参与互联网贷款等也有了明确业务规范。将有效促进互联网贷款行业的蓬勃发展。

以下为文件全文,共业内人士参考:

商业银行互联网贷款管理暂行办法

第一章 总则

第一条【制订目的和依据】为规范商业银行互联网贷款业务经营行为,促进互联网贷款业务规范健康发展,依据《中华人民共和国银行业监督管理法》、《中华人民共和国商业银行法》等法律法规,制定本办法。

第二条【适用范围】中华人民共和国境内依法设立的商业银行经营互联网贷款业务,应遵守本办法。

第三条【定义】本办法所称互联网贷款,是指商业银行运用互联网和移动通信等信息通信技术,基于风险数据和风险模型进行交叉验证和风险管理,线上自动受理贷款申请及开展风险评估,并完成授信审批、合同签订、放款支付、贷后管理等核心业务环节操作,为符合条件的借款人提供的用于借款人消费、日常生产经营周转等的个人贷款和流动资金贷款。