7月23日晚,针对深交所就70亿元重组一事下发的问

发布时间:2020-07-28 10:51来源: 未知尽管经历波折,但招商蛇口对于前海土地权益的增加始终坚定。

7月23日晚,针对深交所就70亿元重组一事下发的问询函,招商蛇口给出了一份长达62页的详尽回复,就交易所提及的土地评估、交易价格、股价参考标准、股份来源等问题进行一一解释。

7月25日,一位招商蛇口的人士向时代周报记者表示,深交所问询是常规动作,此次交易重组也不会出现大问题。

此次招商蛇口定增、引战重组,始于6月7日。

彼时,招商蛇口宣布,拟以发行股份、可转换公司债及支付现金的方式,向深投控购买其持有的南油集团24%股权,并向中国平安旗下的平安资管定增募资。

南油集团是20世纪80年代国企,目前在前海拥有23万平方米权属土地,交易完成后,招商蛇口对南油集团的持股从76%上升至100%,权益占比进一步提高。

从2013年招商局集团开展前海土地整备及合资合作项目,到2019年12月签署合资合作项目《增资协议》,招商蛇口为前海土地确权不断奔走。

中金公司数据显示,今年上半年,招商蛇口的拿地金额为641亿元,同比增长67%,拿地强度较2019年上涨13个百分点至58%,其中70%拿地金额集中在一二线城市。

在招商蛇口内部,更多的改变正在发生。

“这两年公司在业务和人事方面的变动确实很大,或许是感受到外界压力,一直在探索变革。”上述员工向时代周报记者表示。

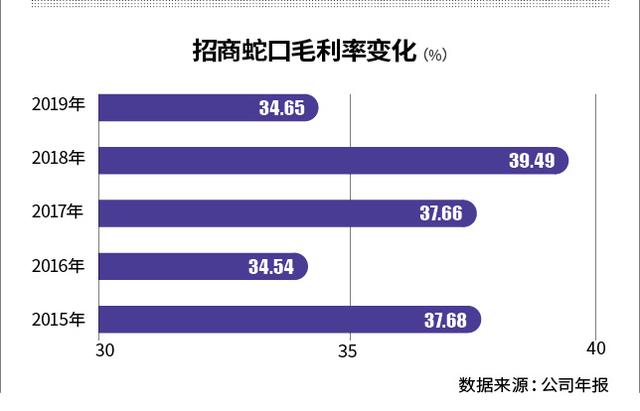

在外界眼中,招商蛇口资源优势突出,融资成本低,始终被期望有更好的业绩表现。然而自重组上市以来,招商蛇口股价长期处于破发状态。

前海土地资源的加速兑现以及土地市场的频频加注,能否带动业绩和估值回归,对招商蛇口而言,需要时间给出答案。