智能投顾能成为理财的好帮手吗?

发布时间:2019-06-09 09:01来源: 网络整理

本文由苏宁财富资讯原创,作者为苏宁金融研究院投资策略研究中心副主任顾慧君,首图来自壹图网。

中基协最新的数据表明,大多数基民的年化收益率在2%左右,跑输各类资产。背后的原因主要是普通投资者没有专业的投顾。

传统投顾,资金门槛高,收费也相对较贵,普惠人群难以承受。新兴的智能投顾,资金门槛低,收费低甚至免费,得到了很多投资者的关注。然而,很多人往往止于“心动”,不敢投入真金白银付诸于“行动”。

智能投顾是什么?它能为投资者做什么?我们在挑选智能投顾时需要注意些什么?本文通过对上述问题的解答,为大家揭开智能投顾的神秘面纱。

智能投顾的前世今生

智能投顾是什么?顾名思义,智能投顾就是用机器人取代人,为大家提供理财服务。

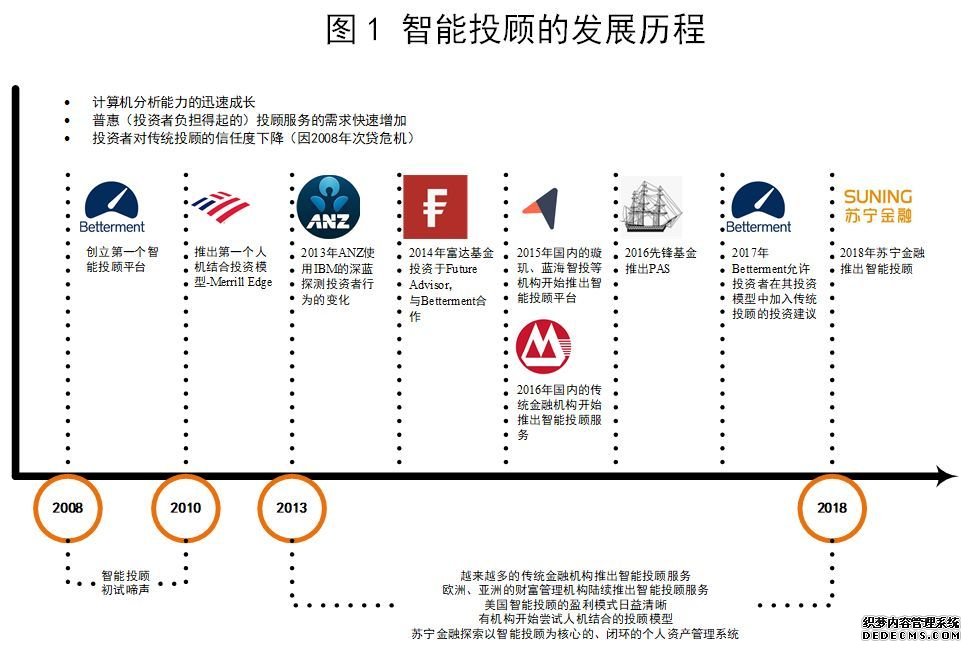

它最早出现在美国,时间大概在2010年左右,发展历程参见图1:

智能投顾应运而生,得益于以下三个条件:

一是快速增长的普惠投顾需求。传统投顾门槛高、费用贵,一般家庭和个人难以承受,投资者希望找到门槛低、费用便宜、相对透明的投资顾问。这是智能投顾的需求基础。

二是人工智能技术的进步,尤其是深度学习取得突飞猛进的发展,因此人工智能得以在包括金融等众多领域内一试身手。这是智能投顾的技术基础。

三是美国资本市场的有效性。经过近200年的发展,美国资本市场越来越有效,美国的共同基金(类似于我国的公募基金)市场中,只有不到10%的主动管理的基金能够打败市场,被动投资的理念大为流行。这是智能投顾的市场基础。

智能投顾早期的先行者,例如WealthFront和Betterment,就尝试推出基于人工智能的、以指数基金为底层资产的智能投顾服务。这种投顾成本低、门槛低、投资收益不输主动管理的基金,得到了投资者的广泛欢迎,管理规模屡创新高。

大约在2015年左右,智能投顾进入中国,之后银行、券商以及第三方财富管理机构纷纷推出智能投顾。

智能投顾能为投资者做什么?

智能投顾为大家提供的是投资顾问,也就是理财服务,它一般包括五个子功能,分别是客户画像、大类资产配置、投资组合构建、业绩归因以及动态再平衡。

大家都知道,不同的人有不同的投资理财需求,投资顾问提供的理财建议必须与投资者的投资需求相匹配。因此,智能投顾首先是了解投资者的投资需求,包括投资者的风险承受能力、投资期限(即投资时间的长短)等信息。

在掌握投资者的投资需求后,基于“人工智能算法+经典的资产配置模型”,智能投顾会给出贴合这个投资者需求的大类资产配置建议。这里的大类资产包括现金、债券、股票、商品以及另类资产。

在这个大类资产配置建议的指导下,智能投顾通过一个筛选算法精选各类资产中的佼佼者(主要是各种类型的公募基金),形成一个可配置的投资组合。在构建好投资组合之后,智能投顾会启动持仓跟踪,通过一个指标体系(由各种能够解释持仓组合风险和收益的因素构成)来对持仓组合进行业绩归因分析(即这个组合的风险以及收益主要受哪些因素的影响)。

在业绩归因的基础上,智能投顾会结合一个动态再平衡算法检查当前的持仓组合是否是最贴合投资者投资需求的,如果当前的持仓组合因为市场的变化或者投资者需求发生变化而不能最好地满足投资者的投资需求,系统就会发起再平衡的动作,也就是调整成分基金或者它的占比。

通过客户画像、大类资产配置、投资组合构建、业绩归因以及动态再平衡这五个环环相扣的步骤,智能投顾努力做到两点:一是为投资者推荐的投资组合贴合投资者的投资需求;二是确保推荐的投资组合是当下最优的组合。

智能投顾如何选

一看平台。首先,智能投顾是一个相对复杂的系统,对管理团队的要求比较高,需要有投资、人工智能与大数据、风险控制等方面的专业人员,因此小型的公司或者团队恐难以胜任。其次,大的平台能够对接很多基金公司和资管机构,因此平台接入的公募基金和资管产品数量多、种类丰富,这就为智能投顾进行大类资产配置打下了良好的基础。

二看业绩。智能投顾一般会根据投资者的风险承受能力和投资期限构建15-30个不等的投资组合,首先大家要看不同组合在风险收益特征上的区隔是否明显,也就是稳健的是否稳健,承受风险博取收益的在风险收益比上是否出色;其次对于中高风险的组合,要看智能投顾在下跌时能否比别人跌得少,上涨时能否比别人涨得多;最后可将智能投顾中的中高风险的组合和公募FOF以及混合型基金进行比较,看看它的风险和收益表现的排名如何。