中国啤酒市场五大巨头比拼图鉴丨中国酒业新闻

发布时间:2019-08-02 06:34来源: 网络整理我国啤酒行业自20世纪90年代起步,经历激烈竞争及快速整合,自2013年左右进入成熟期。之后产量逐年下滑,行业发展陷入瓶颈,消费量见顶,行业外部拉动力量较小。

近几年,随着啤酒强势品牌提价的逐步兑现、产品结构的走高以及竞争的国际化,啤酒行业整体利润进一步提升,2019年前6个月呈现出上涨的趋势。

值得庆幸的是,目前国内啤酒消费市场有很大的提升空间,无论从人均饮酒量,还是啤酒销售的单价,都可以通过增长进一步催化整个行业上扬。

此外,在梳理整个数据的过程中《华夏酒报》记者发现,啤酒行业集中度进一步提高,前五大巨头占据了国内啤酒市场大部分“江山”。

伴随着高温天气,啤酒销售也进入了旺季。《华夏酒报》记者通过对权威数据的整理,以可视化图表的形式为读者提供2019年中国啤酒市场的现状分析。

产量见顶,啤酒业拐点已至

根据国家统计局公开数据显示,啤酒从1990年开始快速放量,于1999年超过2000万千升,在各家啤酒企业生产商以份额争夺和放量为主导的诉求下,2008年啤酒生产量超过4000万千升,中国成为全球最主要的啤酒生产国。

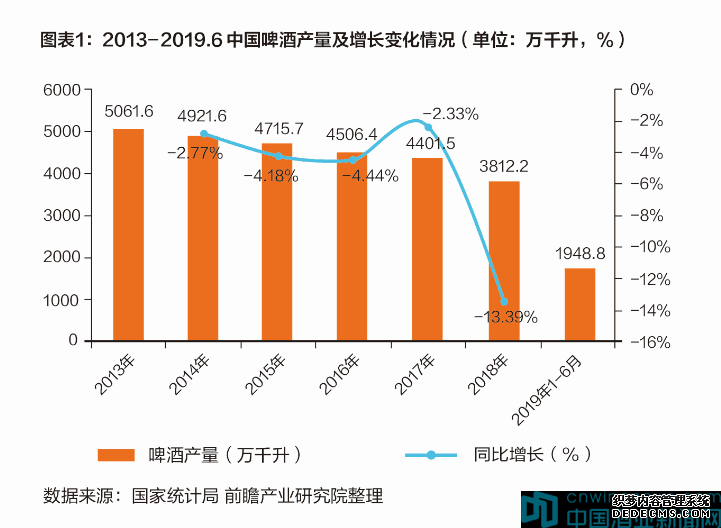

然而,自2013年我国啤酒产量达到5061.6万千升的顶点之后,啤酒市场的消费需求量达到顶点,啤酒产量开始见顶回落。至2018年,我国啤酒产量跌至3812.2万千升,较2017年的4401.5万千升下滑了13.39%。

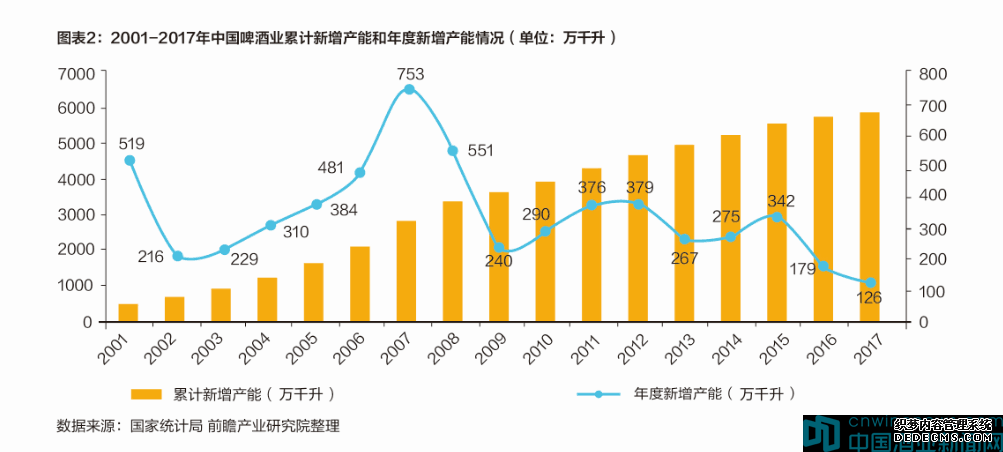

此外,从渗透率的角度来看,啤酒行业的渗透率已经趋于饱和。数据显示,2001年以来,我国啤酒行业累计新增产能持续攀升,至2017年我国啤酒行业累计新增产能已经达到5917万千升/年,早已超过市场消费所需。

啤酒在消费市场上出现迅速下滑,《华夏酒报》记者根据数据呈现的内容,将下滑原因归纳为三个方面:啤酒消费习惯的改变,消费者饮酒习惯从豪饮逐步向品质追求变化,供给继续放量无法获得有效的需求承接,品质追求过程与中国人口结构相关;替代性饮品推陈出新,近年来预调鸡尾酒的兴起以及酒精替代饮料的创新不断加速,对年轻消费者的啤酒消费产生分流;2013年之后数年消费低迷,在经济换挡期,消费增速连续放缓,消费端的低迷给啤酒消费带来一定压力,叠加供给侧改革等因素影响,产量连续收缩。

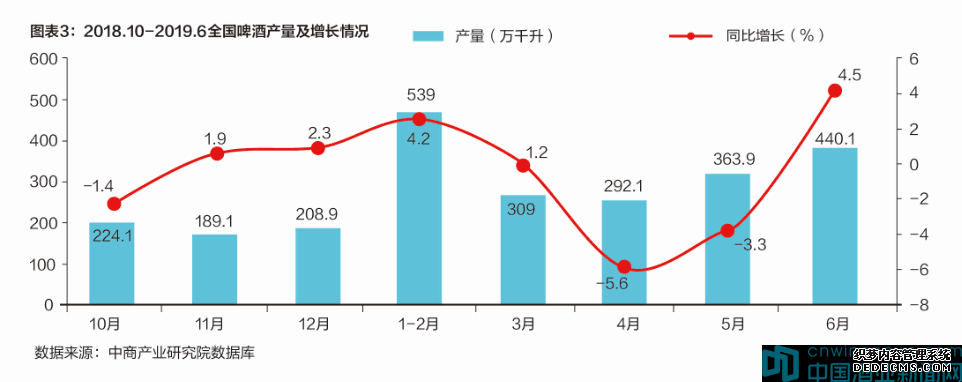

2016年~2018年啤酒行业产量略有下降,短期是受餐饮景气度及气温等影响。我国啤酒行业产量2014年首次出现下滑,2015年大幅下降5.1%,2016~2018年三年增速分别为-0.1%、-0.7%、0.5%,均在0%左右波动,未来啤酒行业的量将保持相对稳定。短期来看,受益于餐饮行业复苏及气候同比回暖,2019年1~2季度全国啤酒产量有所增长。据中商产业研究院最新数据显示,2019年6月全国啤酒产量为440.1万千升,同比增长4.5%。2019年1~6月全国啤酒产量为1948.8万千升,同比增长0.8%。

需求增加,市场还有很大提升空间

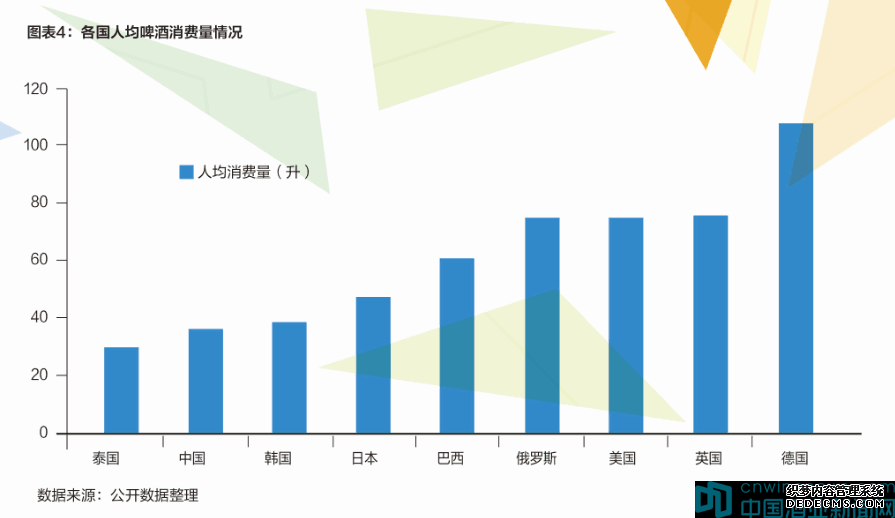

我国啤酒吨酒价格还具备较大的提升空间,主要支撑因素有:消费升级、高净值人群不断提升等。啤酒作为舶来品,在国内面临本土酒特别是白酒的竞争,与同为亚洲国家且生活习惯相似的日本、韩国相比,目前的人均消费量虽然略低,但已比较可观,未来上升空间有限,更不能跟德国这样全民喝啤酒的特例相提并论。因此,行业领头羊们在进行单价更高的中高端产品布局。中国啤酒市场的增长正从“走量”向“提升价值”转变。

价格方面仍有提升空间。《华夏酒报》记者在调查数据中发现,我国啤酒行业当前出厂吨酒价格仅3000元/千升左右,对比世界主要发达国家和地区,日本啤酒吨酒价格高达10000元/千升,美国吨酒价格达到8000元/千升,亚太地区的平均价格也有4300元/千升,我国啤酒吨酒价格明显偏低,结合中国当前啤酒消费习惯中高端化加速进程,以及各家啤酒产商的大力推动,中国啤酒行业吨酒价格具备明显的提升空间。