兴业证券首次评级覆盖宝龙地产给予“买入”评

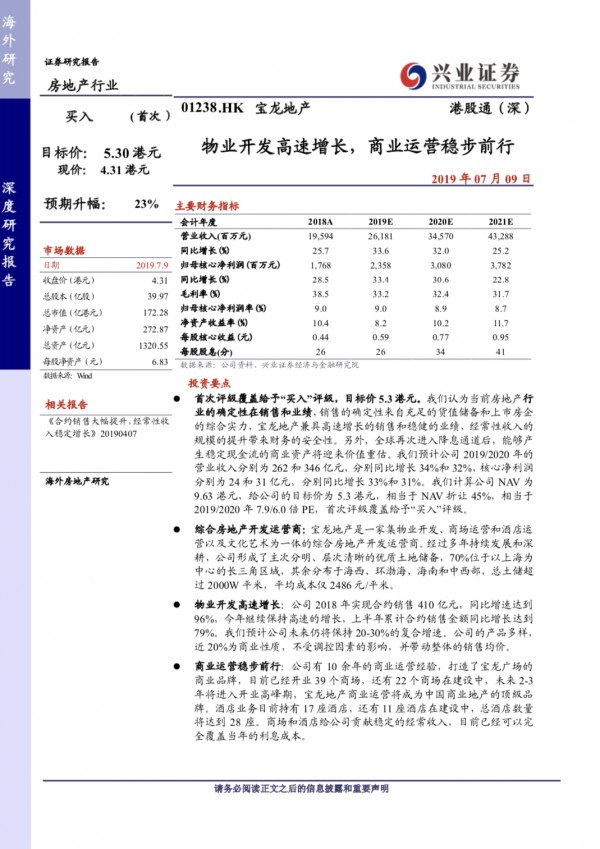

发布时间:2019-07-13 20:18来源: 网络整理2019年7月9日,兴业证券发布深度研究报告,首次覆盖宝龙地产(HK.1238)给予“买入”评级,目标价5.3港元。

报告指出,当前房地产行业的确定性在于销售和业绩,销售的确定性来自充足的货值储备和上市房企的综合实力,宝龙地产2018年实现合约销售410亿元,同比增速达96%,2019年继续保持高速的增长,上半年累计合约销售金额同比增长79%,预计公司未来仍将保持20-30%的复合增速;公司目前在全国已开业39个商场,还有22个商场在建设中,未来2-3年将进入开业高峰期,其酒店业务目前持有17座酒店,还有11座酒店在建设中,总酒店数量将达28座;商场和酒店给公司贡献稳定的经常收入,目前已经可以完全覆盖当年的利息成本。

报告称,宝龙地产兼具高速增长的销售和稳健的业绩,经常性收入的规模的提升带来财务的安全性;同时,经过多年持续发展和深耕,已形成了主次分明、层次清晰的优质土地储备,70%位于以上海为中心的长三角区域。因此,首次覆盖宝龙地产给予“买入”评级,目标价5.3港元。

报告内容多次提到,宝龙地产的城市布局聚焦于长三角,在“以上海为中心,深耕长三角”的战略方针指引下以及精准拿地、精准布局的策略下,目前宝龙地产在长三角地区投资开发的项目逾80个,区域内的土储面积为1451万平方米。近三年公司继续积极拓宽长三角布局,新增业务主要集中在周边二三线城市,包括宁波、温州、南通等城市。公司在构建土地储备上,既做到了全国范围内的广泛布局,分散风险;又做到了区域内的聚焦,以上海为中心的长三角区域是公司最核心的布局地区。公司在长三角地区具备品牌效应和拿地议价能力,加上持有与销售结合的商业运营模式,使公司享有强于其他企业的获地能力,公司的土地成本管控能力较强,利润率连续保持在较高的水平。同时,公司为“物业发展+商业地产”的双轮驱动发展模式,公司在拿地的时候获取较多的综合体项目,商业和住宅可以形成良好的协同作用,一方面商业配建为公司前期拿地提供优势,同时配套引流也为住宅物业提供了需求支持。

这是继6月24日德意志银行发布研究报告,首次覆盖宝龙地产并给予“买入”评级后,又一家专业机构首次覆盖宝龙地产给予“买入”评级。

日前,宝龙地产公布2019年6月的合约销售额及合约销售面积分别约为人民币66.83亿元及39.02万平方米,合约销售额同比增长58.74%。截至2019年6月30日止六个月的合约销售总额及合约销售总面积分别约为人民币292.03亿元及178.35万平方米,合约销售总额年同比增加约78.7%,合约销售总面积年同比增加约53.8%。截至7月10日午间收盘,宝龙地产(HK.1238)上涨3.02%,报4.44港元。较高的销售业绩增长速度和行业完成率,也将继续向资本市场传递宝龙良好的发展预期。

新民网出于传递楼市资讯的目的刊登此文,不代表本网观点