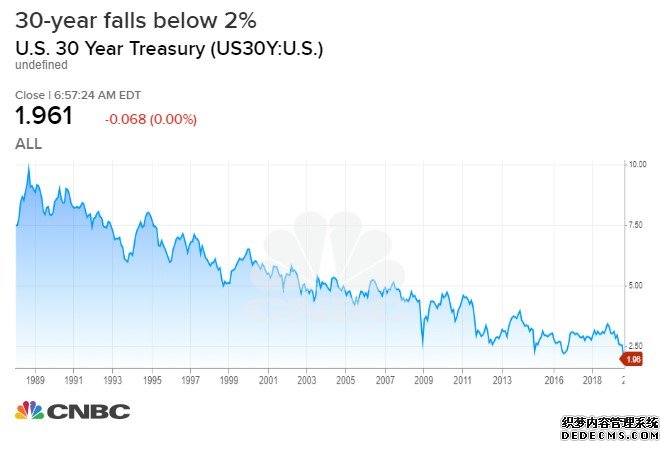

【美债收盘】跌跌不休!30年期美债收益率有史以

发布时间:2019-08-16 09:50来源: 网络整理周四(8月15日),随着投资者纷纷涌向安全的美国政府债券,30年期美国国债收益率有史以来首次跌破2%,10年期美国国债收益率跌至1.5%以下,为三年低点。

美市尾盘,基准10年期美国国债收益率触及三年低点1.475%,30年期美国国债收益率为1.944%,此前曾首次跌至1.941%。两年期美国国债收益率为1.467%,为2017年10月以来的最低水平。

在美国长期债券收益率出现历史性下跌前不久,备受关注的10年期和两年期美国国债的利率出现了反转。收益率曲线这一关键部分的反转,此前一直是经济衰退的可靠指标。

Sevens Report的Tom Essaye写道:“收益率曲线反转,在债券市场造成了暂时的‘堆积效应’。我们绝对没有看到我们希望从美联储看到的东西。我们曾希望10年期国债收益率上涨,10年期国债与国债之间的息差扩大。与之完全相反的情况发生了,目前汇市和债市不再对美国经济和风险资产发出“谨慎”信号,它们正在发出一个响亮的‘警告’信号。”

周四,这部分曲线再次正倾斜,但只是轻微倾斜。

美国银行技术策略师Stephen Suttmeier表示,“30年期国债收益率本身具有历史意义,因其正走向大规模低点,但收益率曲线反转通常是一个信号,是衰退风险增加的较好信号之一。”

股市在前一个交易日遭受重创,道琼斯工业平均指数暴跌800点,创今年以来最大跌幅,有史以来第四大跌幅,至两个月低点。抛售加剧了投资者对政府债券的大规模避险行为。

周四,随着债券收益率跌至新低,股市逆转走低。

”

随着10年期美国国债收益率升至两年期国债收益率以上,这一贸易标题缓解了债券市场的压力。

在市场动荡时期,投资者往往会逃往那些预计要么保值要么增值的资产,如黄金、日元和政府债券。这些避险资产通常是为了在市场急剧下滑时限制投资者的损失敞口。

在收益率曲线反转之后,市场通常会在几个月后开始进入低迷期之前见顶。Suttmeier表示,这种情况下的季节性与周期性数据相符。

“季节性和反转信号在这里是一致的。这意味着,在10月、11月反转下跌之后,然后反弹,我们可以根据11月至1月的反转信号,为反弹做好准备,”他表示。

此时正值市场参与者担心贸易、地缘政治紧张局势以及英国退欧的不确定性。中国和德国本周公布的经济数据也显示,全球经济步履蹒跚。

在收益率进一步走低前后,墨西哥央行以收益率曲线为因素,下调了基准利率。

不过,强劲的经济数据提振了股市。7月份零售额增长强劲,超出预期,这是消费者乐观情绪的一个迹象。美国第二季度的生产率也健康增长了2.3%。

上周,美国初请失业金人数增加超过预期,但这一趋势继续表明就业市场强劲。

美国劳工部周四公布,截至8月10日当周初请失业金人数增加9000人,经季节因素调整后为22万人。